Z samej swojej konstrukcji obecny system finansowy jest podręcznikowym przykładem funkcji wykładniczej. Dług musi nieustannie rosnąć – po prostu dlatego, że tak ten system finansowy został zaprojektowany. Każdego roku muszą zostać zaciągnięte nowe pożyczki w wysokości równej co najmniej wysokości wszystkich tegorocznych, niespłaconych odsetek od zaciągniętych poprzednio pożyczek.

SKĄD SIĘ WZIĘŁY TWOJE PIENIĄDZE?

Wybitny ekonomista John Kenneth Galbraith powiedział kiedyś, że „Proces powstawania pieniądza jest tak prosty, że aż umysł ludzki go odrzuca”.

Faktycznie, sposób, w jaki powstają pieniądze jest bardzo prosty, ale na pierwszy rzut oka może wydawać się dziwny, a nawet trudny do przyjęcia. Przyjrzyjmy się temu procesowi bliżej.

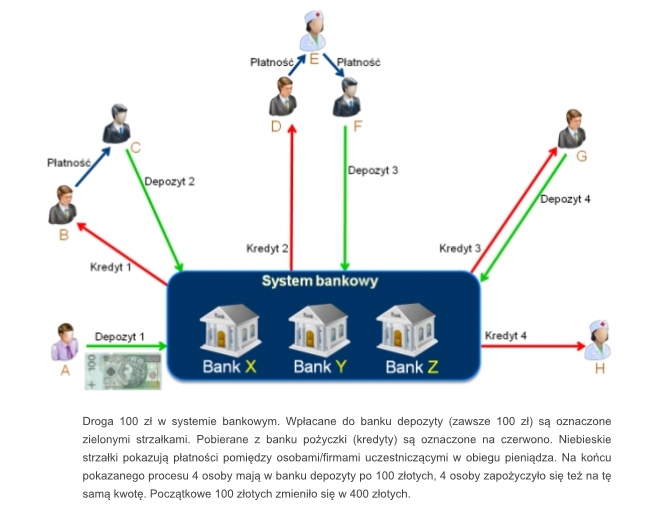

Wyobraź sobie, że dzierżąc w ręku 100 złotych (na razie nie wnikając, skąd się one wzięły), wchodzisz do placówki Banku X. Zakładasz konto i wpłacasz swoje pieniądze (na rysunku zielona strzałka w prawym dolnym rogu). Bank ma teraz u siebie Twoje 100 złotych.

Bank nie zarabia pieniędzy trzymając je w sejfie. Zarabia pożyczając pieniądze dalej na wyższy procent, niż ten, jaki płaci za depozyt. Bank pożycza te pieniądze panu B. Bierze ona z banku szeleszczący banknot 100-złotowy i płaci nim osobie panu (lub firmie) C. Oczywiście C nie będzie trzymać pieniędzy w przysłowiowej skarpecie, gdyż pieniądze podgryza inflacja, pobrane pieniądze więc długo u C nie poleżą, lecz zostaną wpłacone na konto na procent (najprawdopodobniej znacznie mniejszy, niż oprocentowanie pożyczki wziętej przez pana B, ale zawsze). Być może zresztą pieniądze pana B zostały od razu przelane na konto C drogą elektroniczną, stając się jego depozytem.

Pieniądze mogły zostać wpłacone do Banku X, mogły też trafić do jakiegoś innego banku, powiedzmy Banku Y. C ma więc teraz depozyt w Banku Y, a początkowe 100 złotych znowu wróciło do systemu bankowego.

Teraz z kolei pan D pożycza te 100 złotych z Banku Y. Płaci nimi pielęgniarce E, która jednak nie wpłaca tych pieniędzy do banku, lecz robi za nie zakupy w sklepie firmy F. Firma F wpłaca pieniądze na swoje konto w Banku Z. Pan G bierze w Banku Z kredyt, jednak ponieważ ma pewne nadwyżki finansowe, wpłaca pieniądze na swoje konto w banku X. Bank wpłacone pieniądze z przyjemności pożyczy pani H.

Cały opisany proces jest bardzo prosty. Pieniądze krążą w systemie bankowym, ludzie nimi płacą, robią lokaty, biorą kredyty – nic niezwykłego się nie dzieje.

Czy to prawdziwe pieniądze? No przecież! – szczególnie, jeśli są na Twoim rachunku bankowym. Jeśli jesteś pierwszym wpłacającym – wpłaciłeś przecież żywą gotówkę. Podobnie, jeśli jesteś kolejnym wpłacającym pieniądze do banku na lokatę. Masz w banku depozyt i wiesz, że to Twoje zaoszczędzone pieniądze. Jeśli jesteś pożyczającym pieniądze – również pobrałeś z banku szeleszczące banknoty (lub mogłeś to zrobić, ale sam wybrałeś przelew elektroniczny). Jeśli jesteś hydraulikiem lub prawnikiem, któremu zapłaciła osoba, która wzięła w banku kredyt, odbierając swoją zapłatę również możesz mieć pełne przekonanie, że są to Twoje ciężko zarobione pieniądze. Tak więc dla wszystkich uczestniczący w tym łańcuszku pieniądze są jak najbardziej prawdziwe.

Jeśli przyjrzysz się bliżej całemu procesowi, stwierdzisz, że z początkowych 100 złotych, na różnych kontach w opisanym wcześniej procesie znalazło się 400 złotych. Osoby A, C, F i G mają depozyty po 100 złotych – razem 400 złotych depozytów. Na naszym rysunku prześledziliśmy losy naszych 100 złotych do pewnego momentu. W zasadzie nic nie stoi na przeszkodzie, żeby zostały założone kolejne depozyty (i następnie udzielone z nich kredyty) u 10… 100… osób. W ten sposób nasze 100 złotych stałoby się podstawą 100 depozytów (jak najbardziej prawdziwych pieniędzy, prawda?), którym towarzyszyć będzie dług na identyczną sumę 10 tysięcy złotych.

W obiegu mielibyśmy więc 10 tysięcy złotych, z czego 9 900 złotych (czyli 99%) powstałoby z długu.

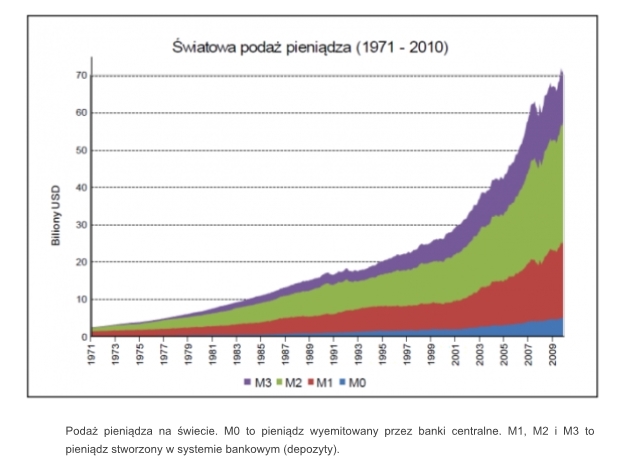

Tak właśnie działa nasz system bankowy. Jesteś ciekaw, jak wysoki jest stosunek wartości depozytów do „rzeczywistych” pieniędzy wyemitowanych przez banki centralne? Otóż pieniądz wyemitowany przez banki centralne stanowi jedynie kilka procent całego krążącego w obiegu pieniądza – cała reszta pieniędzy powstaje w systemie bankowym, w opisany powyżej sposób. Możesz to zobaczyć na rysunku, pokazującym ile jest pieniędzy utworzonych przez państwa (M0), a ile pieniędzy powstało w systemie bankowym (M1, M2, M3).

M0 – baza monetarna, obejmuje gotówkę w obiegu, wyemitowaną przez banki centralne

M1 – obejmuje M0 + depozyty płatne na żądanie

M2 – obejmuje M1 + wkłady oszczędnościowe o terminie zwrotu do 2 lat włącznie

M3 – obejmuje M2 + depozyty długoterminowe

Zwróć uwagę, że większość pieniądza (M1, M2 i M3) należy do kategorii „depozyty”, czyli powstała jako dług w systemie bankowym. Wyemitowane przez banki centralne pieniądze bazy monetarnej to tylko kilka procent całości.

Ponad 90% krążących na świecie pieniędzy powstało w systemie bankowym z długu.

Zastanawiając się nad całym procesem, zauważysz też, że gdyby wszystkie osoby, które posiadają depozyty, przyszły równocześnie podjąć swoje pieniądze, bank nie wypłaciłby ich, ponieważ, cóż – po prostu by ich nie miał.

Możesz też spostrzec, że cały proces działa doskonale do momentu, dopóki ktoś nie zalega ze spłatą pożyczki. Zaczyna się wtedy robić naprawdę ciekawie, ale to historia na później.

Aby zapewnić stabilność systemu bankowego i zapobiec załamaniu sektora finansowego, prawo nakazuje przestrzegać bankom pewnych reguł, minimalizujących ryzyko ich niewypłacalności.

Zgodnie z prawem bank jest zobowiązany utrzymywać fundusze własne na poziomie nie niższym, niż wniesiony do banku kapitał założycielski (w Unii Europejskiej i polskim systemie bankowym jest to kwota 5 milionów euro). Ponadto bank musi posiadać w rezerwie kapitał własny (środki należące do banku, pochodzące od założycieli lub z osiągniętych

zysków) nie mniejszy, niż pewien procent wartości udzielonych kredytów – dla Polski jest to 8%. Banki nie mogą też pożyczyć dalej całości zebranych depozytów, lecz jedynie ich część, resztę zostawiając sobie w rezerwie. Ponieważ bank zostawia u siebie w rezerwie jedynie część depozytu, działający w ten sposób system bankowy określa się mianem „systemu rezerw częściowych”. Prawo może też wymagać wpłacania pewnej części depozytów do banku centralnego (w Polsce jest nim NBP) – poziom tych rezerw określa się mianem stopy rezerw obowiązkowych.

Dzięki tym regulacjom banki zawsze dysponują pieniędzmi, po które mogą się zgłosić depozytariusze – w każdym razie w normalnej sytuacji, w której depozytariusze nie pojawiają się po odbiór pieniędzy wszyscy naraz.

Jak system rezerw częściowych działa w praktyce?

Przykładowo, w Stanach Zjednoczonych, bank, zgodnie z prawem, musi zatrzymać u siebie w rezerwie 10% depozytu, a pożyczyć dalej innym osobom lub firmom może jedynie pozostałe 90%. Jeśli więc wpłaciłeś do banku 100 dolarów, bank może pożyczyć dalej 90 dolarów. Pieniądze te najpewniej wrócą do systemu bankowego, który udzieli następnie pożyczki na 81 dolarów, potem na 72,9 dolara i tak dalej. W sumie początkowe 100 dolarów może urosnąć do kwoty 1000 dolarów, z czego 90% powstanie jako dług. W obiegu będzie więc 900 dolarów (a 100 w rezerwie bankowej).

Jeśli uważasz, że 10% stopa rezerw obowiązkowych jest zbyt mała i umożliwia tworzenie zbyt dużej ilości pieniądza, prowadząc do zbyt wysokiego ryzyka dla systemu bankowego, to może zainteresuje Cię, że w większości krajów ta stopa jest jeszcze niższa niż w USA. W Polsce na początku 2011 roku stopa rezerw obowiązkowych wynosiła 3,5%. Oznacza to, że nasz system bankowy może rozmnożyć początkowy depozyt 1 000 złotych w 28 571 złotych, z czego w rezerwie pozostanie 1 000 złotych, a 27 571 złotych będzie krążyć w gospodarce jako pieniądz stworzony w formie kredytów.

W wielu krajach rezerw obowiązkowych zaś w ogóle nie ma, co teoretycznie może prowadzić do tworzenia nieskończenie wielkiej ilości pieniądza.

Pieniądze tworzone są jako dług. I odwrotnie – kiedy dług jest spłacany, pieniądze znikają.

Cały proces tworzenia pieniądza można by w zasadzie odwrócić, wracając tym samym do sytuacji wyjściowej. Można by, gdyby nie jeden drobny szczegół – odsetki. Powiększają one całkowitą kwotę, którą trzeba spłacić. W przypadku np. długoterminowych pożyczek hipotecznych kwota, którą trzeba oddać, może być znacznie większa od pierwotnej kwoty pożyczki.

Skąd więc biorą się pieniądze na spłatę odsetek? Wyjaśniając to, przy okazji rozwiążemy też zagadkę, skąd wzięło się początkowe 100 złotych.

Pieniądz pozostaje w gestii państwa, to jego władze, a formalnie bank centralny, tworzą pieniądz i ramy jego użycia. Powiedzmy, że nasz Sejm, lub Kongres USA potrzebuje więcej pieniędzy, niż ma. To chyba nic nowego – politycy powód do wydania pieniędzy zawsze znajdą.

Skąd wziąć pieniądze na wszystkie ich pomysły? Podnoszenie podatków jest bardzo niepopularne, grozi też przeniesieniem się interesów do szarej strefy. Emitowane są więc obligacje rządowe, co jest sposobem rządu na pożyczanie pieniędzy – są one oprocentowane, w przypadku więc np. oprocentowania w wysokości 5% rząd po sprzedaży obligacji o wartości 100 zobowiązuje się do odkupienia jej za rok za 105.

Instytucje finansowe, obywatele, a czasem i rządy innych krajów kupują te papiery, a wpłacone za obligacje pieniądze trafiają do budżetu państwa, z którego idą na różne mniej lub bardziej ważne cele.

Ale mieliśmy mówić o tym, jak powstają pieniądze, a przecież za obligacje płaci się pieniędzmi, które już istnieją. Tworzenie pieniędzy zachodzi w następnym kroku – wykupując obligację, rząd wykonuje przelew w wysokości ceny wykupu obligacji.

Obligacja zamieniła się w pieniądze.

Skąd rząd wziął na to pieniądze? Miło, że pytasz. Rząd wyczarował je „wykupując” swój dług – czyli stworzył pieniądze.

Nie do wiary? Oto cytat z publikacji samej Rezerwy Federalnej zatytułowanej „Mówiąc wprost”:

„Kiedy Ty lub ja wypisujemy czek, na naszym koncie muszą istnieć środki pieniężne niezbędne na jego pokrycie, ale gdy czek wypisuje Rezerwa Federalna, nie istnieje żaden depozyt na podstawie którego czek mógłby być pokryty. Kiedy Rezerwa Federalna wypisuje czek, tworzy pieniądze.”

No to już wiemy, jak powstało oryginalne 100 złotych (dolarów/euro/jenów itp.). Jeśli uważasz, że to skomplikowane, możesz też patrzeć na to, jak na drukowanie pieniędzy przez państwo – jak się ma maszyny do drukowania pieniędzy i prawo do ich użycia, tworzenie pieniądza staje się naprawdę proste.

Mamy więc dwa sposoby na tworzenie pieniądza. Pierwszym sposobem powstawania pieniądza jest jego tworzenie przez bank centralny w formie oprocentowanych obligacji. Drugim zaś jest tworzenie pieniądza w formie długu w systemie bankowym opartym na rezerwach częściowych.

Dług musi zostać oddany z odsetkami. I już banku w tym głowa, żeby były one wyższe od stopy inflacji – bank przecież nie jest od dokładania do interesu.

Dzięki temu, że tworzone przez rząd pieniądze mogą stanowić zabezpieczenie pieniędzy tworzonych przez bank, więc od strony finansowej nie ma żadnych ograniczeń dla wzrostu ilości pieniądza. W systemie bankowych rezerw częściowych bazujących na złocie ograniczenie takie istniało – tutaj go nie ma.

Tak więc wszystkie pieniądze (złotówki, dolary, euro, …) zostały stworzone jako oprocentowany dług. Prowadzi to do nadzwyczaj interesującego stwierdzenia:

Każdego roku musi być tworzona taka ilość nowego pieniądza, aby była co najmniej wystarczająca na pokrycie odsetek od wcześniejszego zadłużenia.

Skąd mogą się wziąć te nowe pieniądze? Z nowych pożyczek, oczywiście. Rok po roku w systemie musi przybywać pieniędzy, co wymusza zaciąganie coraz większej liczby nowych pożyczek, a następnie ich spłatę z wciąż rosnącymi kwotami odsetek, i tak dalej. Rok po roku niespłacony dług powiększa się o naliczane odsetki, dług rośnie więc co roku co najmniej o procent równy jego oprocentowaniu.

Z samej swojej konstrukcji nasz system finansowy jest podręcznikowym przykładem funkcji wykładniczej. Musi on nieustannie rosnąć – po prostu dlatego, że tak został zaprojektowany.

Każdego roku muszą zostać zaciągnięte nowe pożyczki w wysokości równej co najmniej wysokości wszystkich tegorocznych, niespłaconych odsetek od zaciągniętych kiedyś pożyczek.

Bez ciągłego strumienia nowych pieniędzy, zaciągnięte długi nie mogłyby zostać uregulowane, a niespłacone długi rozprzestrzeniłyby się po całym systemie, doprowadzając do jego upadku. Ponieważ niespłacone pożyczki są piętą achillesową systemu pieniężnego opartego na długu, Z tego powodu wszystkie instytucje i siły polityczne w naszym społeczeństwie, zorientowane są na działania mające za wszelką cenę nie dopuścić do takiego obrotu spraw.

Warto też zauważyć, że skoro pieniądze powstają jako dług, to ktoś gdzieś za niego odpowiada. Gdy Bill Gates zarobi miliard dolarów, gdzieś pojawił się dług w tej wysokości. W najprostszym przypadku może to być konkretna osoba fizyczna lub firma, jednak jeśli dług tworzy państwo, to nie są to pieniądze parlamentarzystów czy premiera, lecz podatników. To Twój dług, a także Twoich dzieci, którym przypadnie on w udziale.

Ponieważ pieniądze są tworzone jako dług, więc kształt krzywej całkowitej ilości pieniądza wyraźnie naśladuje krzywą długu. Stworzenie pierwszego biliona (tysiąca miliardów) dolarów zajęło 300 lat. Każdy dom, fabryka, most, linia kolejowa i sklep od założenia pierwszej kolonii do 1973 roku powstały w oparciu o ten bilion dolarów. Obecnie kolejne biliony powstają w ciągu miesięcy.

Artykuł jest fragmentem książki “Ziemia na Rozdrożu” Marcina Popkiewicza

_____________________________________________________________________________________________________________

Dodaj komentarz